何千万円、何億円という金額で不動産投資をするには、ほとんどの方が金融機関から融資を受けます。

つまり、不動産事業と融資は切っても切れない関係にあります。では、自分に融資してくれる銀行なんてあるのだろうか。と考えた時、大抵の人は「あるわけない」と思い、やる前からあきらめているケースが多いようです。

金融機関にはいくつかの特徴がありますので、参考までにご紹介します。

自分に合った金融機関はどれ?

誰もが憧れるメガバンク

いわゆる全国に支店のある有名な銀行。三井住友、みずほ、三菱東京UFJなどです。物件の場所がどこであっても融資の対象になります。一番の魅力は借入金利がとても低いこと(1%〜1%未満)。ここで融資してもらうことができれば不動産事業としてはかなり有利に進められます。でもそれなりの信用力が必要で、過去の実績(年収や事業成績)、十分な自己資金(物件価格の2〜3割程度)が求められます。

地域に貢献するなら地方銀行

横浜銀行、千葉銀行など、県や市の名前を冠した金融機関。地元に密着した金融機関で、物件の場所が銀行の管轄エリア内にあることが原則。金利も比較的安く(1〜2%台)、他行からの借換を前向きに受けてくれるところもあります。不動産に積極的な銀行も多いので、メガバンクに比べてそれほどハードルが高くありません。

思わぬ穴場の信用金庫

個人事業主や零細・中小企業の味方。地域を限定される点は致し方ありませんが、地方銀行よりもさらに融資が下りやすい傾向があります。金利は2〜3%のところが多いようですが、交渉次第でも変わってきます。特に1億円以下程度の小規模物件では可能性大。

弱者の味方、日本政策金融公庫

事業を営む者を前向きに救済していく、というありがたい方針の、国が運営する金融機関。民間の金融機関では融資が難しい、と言われる人(会社)に対しても積極的に貸し付けを考えてくれます。

金利は2%台で、不動産事業には7,000万円程度まで貸してくれます。創業支援や女性経営者、30歳未満や60歳以上など、さまざまな優遇制度も用意されています。

不動産融資を積極的に行っているやや特徴的な銀行

スルガ銀行、オリックス銀行、静岡銀行など。金利は3%台〜4%台と高めですが、その分、返済期間を長くしてくれて、月々のキャシュフローを確保するためには効果的なケースもあります。

金利が高いからといってはじめから敬遠せず、物件の利回りと金利・返済期間の3つを総合的に判断して、メリットを考えるべきです。物件の評価も他に比べて高いことがあり、自己資金が少なくても充分な融資を受けられることがあります。

どんな人がお金を借りられるのか?

銀行の審査基準・属性の3要素を知っておこう

各金融機関はお金を貸すときに、もちろんその物件の収益性や資産価値をみて担保を設定するのですが、借りる人の信用性も非常に重要です。その信用を測るものが属性、つまり「年収」「自己資金」「勤務先」です。

銀行によって属性の基準は異なるし、時期によっても基準が変わるので、一概に「これより上」といったことは言えません。時々金融機関を直接訪問し、最新情報をキャッチすることも大事です。

信用情報に注意せよ!

属性の他にも、借りる人が過去にどれだけ負債を負っているのかを調べられることがあります。日本では信用会社がそういったデータを全て把握しています。

・一般社団法人 全国銀行協会(全国銀行個人信用情報センター)

・株式会社 日本信用情報機構(JICC)

・株式会社 シー・アイ・シー

いわゆる個人情報による信用情報機関です。ここにこれまでの負債の記録が載っていると、それがわかってしまうわけです。ローンカードなどをつくって1円も借りていなくても「カードをつくっている」という情報が載ってしまいます。これはおそらく大きな問題にはならないと思われますが、印象はあまり良くないようです。

一番やってはいけないことは、支払い期限を過ぎてしまうこと。「滞納」です。滞納履歴が多い人は信用されず、融資が下りません。クレジットカードの返済期日が過ぎて、後から慌ててコンビニに振込みに行ったりしていると、金融機関からの印象は最悪なので要注意です。

訪問前に準備すること

金融機関への融資相談なんて、どうやってすれば良いんだろう、と感じるのもごもっともです。しかし銀行側にとっては、お金を借りてくれる人はお客様。利息を払ってくれる人なので、言ってみれば、お金を預けに来る人よりもありがたいのです。

事前のアポは絶対必要

いきなり金融機関を訪ねて「お金貸してくれませんかー?」って言えるまでになるにはそうとう図太い神経が必要だし、銀行側も忙しいのであまり良い結果には繋がりません。まず行きたい銀行の代表番号に電話をかけ、事前に担当者とアポを取ることをお勧めします。

自分をわかってもらう資料

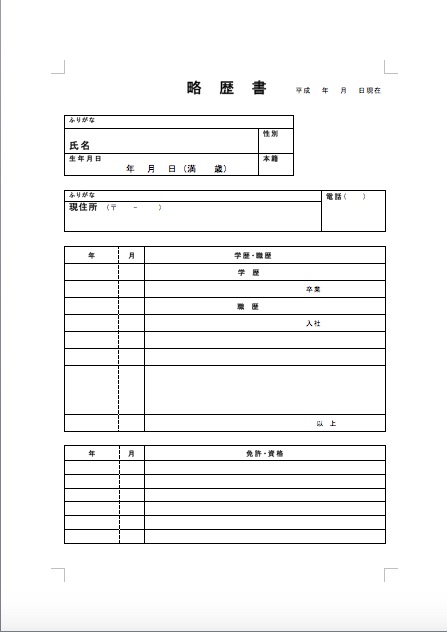

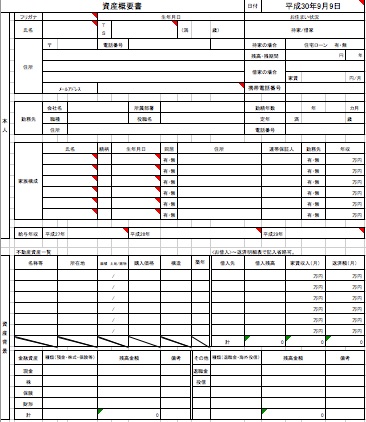

自分の属性を示すための資料として「略歴書」「資産概要書」は必須です。これはキーワード検索すればカンタンにダウンロードできるので、いつでも準備しておくと良いでしょう。

資産概要書に記入する「金融資産」の項目には、現金だけでなく、株や証券、社内預金、保険を解約した時の返戻金なども細かく調べて、可能な限り多く見せておくことが重要です。

【略歴書】

今の金融機関はほとんどが、物件によって融資を決めます。自分の属性を示して「いくらまで借りられるか」を聞きたいところですが、大抵の場合「物件次第ですね」となります。買いたい物件もしくは同じようなレベルの物件の「物件概要書」を持っていくと、より明確に答えをもらえます。

【物件概要書】

そこで断られたとしても、何が問題なのか、属性なのか物件の収益性なのか、築年数や構造体といった銀行独自の基準はあるのか、などを聞いておくと、次の物件探しに役立ちます。

さあ、銀行へ行こう!という前に

どの金融機関に行けばいいの?

いきなりメガバンクに行ってお金を借りられる人は、相当属性の高い人です。メガバンクは大手一流企業であり、審査にも厳格な基準を設け、個別事情にはさほど柔軟に対応してもらえません。

一方、地元の金融機関である「地方銀行」や「信用金庫」は、支店によっても融通を効かせてくれるケースが多いため、比較的ハードルは低いと言えます。それこそ物件によっても融資条件が変わってくるので、数多く訪問することが肝心です。

日本政策金融公庫へはホームページからのアクセスになります。必要な情報を打ち込むと、指定された支店から連絡があって、面談へとつながります。

物件探しと金融機関、どっちが優先?

金融機関探しが不動産投資の成否を左右する、という考え方があります。これは確かに正しいのですが、強いて「順番」を問われれば、まずは「物件を探すこと」が先です。

物件探しは単調で地味な作業ですから、そのうちにもっと色々なことをやらなければならない、と思うようになり、金融機関と面談すればなんとなく「前に進んでいる」感があるから、それをしたくなってしまう気持ちもわかります。

自分で直接訪問することのリスク

自分の足で金融機関を開拓することはとても重要なことですが、一度自分のデータを金融機関に公開してしまうと、しばらくの間はその情報が残ってしまいます。

業界の中には、不動産会社が金融機関と提携しているケースもあります。不動産会社からの紹介で金融機関にアプローチする方が、属性の面でも有利に働くことがあります。金融機関も人のつがなりが影響することが多いので、まずは不動産会社との人脈を築き、それから金融機関を紹介してもらうことの方が効率的です。

金融機関と向き合うときの心構え

銀行訪問は、なかなかできるようでできないものです。その反面、その業種の特性から情報が公開されやすく、噂が広まることも多いです。

他人の言うことを鵜呑みにするな

しかし、不動産投資における融資の獲得はあくまでも1対1。誰かがが「〇〇銀行は今出やすいよ」とか「△△銀行はすっかり締まった」とかいう話はとても興味深いのですが、こういう話は参考程度に聞いておき、決して思い込まないことが肝要です。

断られるのが当たり前

あの人に貸してくれても自分にはダメだったり、その逆もあります。物件によっても、貸してくれる銀行と貸してくれない銀行があるし、同じ物件でも時期が違えば結果も変わるのです。この点を肝に銘じ、一度断られても、気にせず何度でもチャレンジするのです。断られるのが当たり前、と思うくらいがちょうど良いのです。

人脈構築が明日につながる

訪問するごとに信頼も増し、たとえそのときには融資が叶わなくても、長い付き合いの中で貸してくれるようになることもありますので、あきらめずに訪問し続けることが大切ですね。行動した後には必ず得るものがあり、次につながります。